Moeten we China’s dappere nieuwe digitale wereld vrezen?

China heeft grote ambities om te wedijveren met de VS en de EU, en om ’s werelds technologische leider te worden. Terwijl China in bepaalde digitale domeinen (zoals fintech) reeds een voorloper is, blijft het in andere sectoren (zoals halfgeleiders) nog ver verwijderd van de mondiale top. Door middel van een veelomvattend industrieel beleid hoopt China zijn ambities waar te maken. Inmiddels zoeken de VS en Europa naar de beste manier om met een steeds assertiever digitaal China om te gaan.

Sinds 2019 wordt de volledige versie van de artikels van het Economisch Tijdschrift in het Engels gepubliceerd, met een digest in het Nederlands en het Frans.

Digest

China’s digitale economie vanuit een vergelijkend perspectief

Sinds zijn toetreding tot de Wereldhandelsorganisatie in 2001 heeft China zich snel omgevormd tot ‘s werelds grootste fabrikant en exporteur van een ruim gamma van ICT-producten. Verscheidene internationaal bekende Chinese reuzebedrijven, zoals Alibaba, Tencent en Huawei, hebben het land ook stevig verankerd als een van de vooraanstaande digitale innovators. China heeft grote ambities om het technologische leiderschap te veroveren, te wedijveren met de VS en de EU, en hen uiteindelijk voorbij te streven. Een zinvol vertrekpunt is om de omvang van China’s digitale economie in perspectief te plaatsen en te vergelijken met die van ontwikkelde economieën.

Een nauwkeurige definitie en meting van de digitale economie wordt bemoeilijkt door haar snel evoluerende grenzen. We hanteren hier de “enge” definitie van de OESO, die enkel slaat op de omvang van de ICT-sector. Deze omvat de volgende bedrijfstakken: (i) computers, elektronica en optische producten, (ii) uitgeverijen, audiovisuele diensten en omroepdiensten, (iii) telecommunicatie, en (iv) computerprogrammering, consultancy en informatiediensten. Wegens databeperkingen laten we bepaalde meer recente digitale activiteiten, zoals e-commerce, sociale media en cloud computing buiten beschouwing. Onder dit voorbehoud ramen we de omvang van China’s digitale economie op 5,5 % bbp in 2018. Hiermee behoort China al met al tot de gemiddeld presterende landen; het blijft achter de mondiale voorlopers Zuid-Korea (12,8 %), de VS (8,3 %) en Zweden (8,0 %) maar gaat zwakker presterende landen in het eurogebied, zoals Italië (4,2 %) en België (4,7 %), vooraf. Dit is desalniettemin indrukwekkend aangezien China nog altijd een opkomende economie met grote regionale verschillen is.

Inmiddels verscheen China ook op het internationale toneel als een nieuwe belangrijke ICT-innovator. Een bijzonderheid is echter dat internationaal geregistreerde octrooien van Chinese ingezetenen geconcentreerd zijn bij een klein aantal supersterbedrijven zoals Huawei en ZTE. Bovendien blijkt uit een nadere beschouwing van de Chinese octrooieringsactiviteit in alle sectoren dat, hoewel de aanvragen voor octrooien explosief zijn gegroeid, de kwaliteit en de internationale relevantie van deze octrooien niet even snel is toegenomen. In feite bevordert China’s octrooistelsel nog steeds de incrementele innovatie, wat het land goed van pas kwam in de eerdere stadia van zijn technologische ontwikkeling.

Fintech-/Big Tech-kredieten en een digitale centralebankvaluta (e-CNY) in China

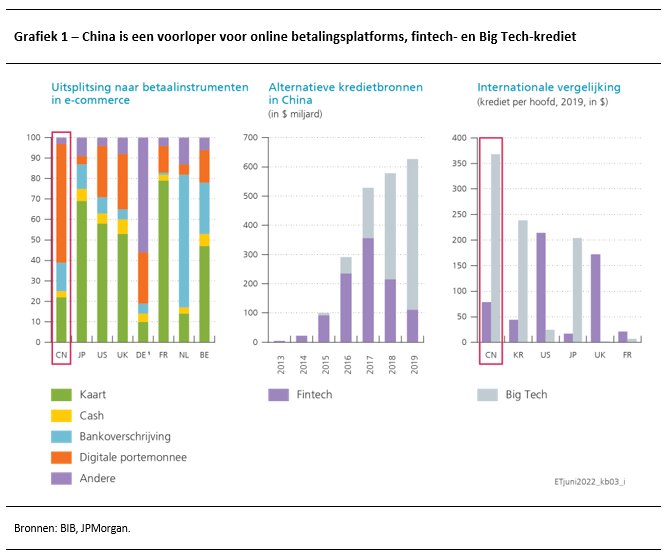

Een van de gebieden waarvoor China algemeen wordt beschouwd als een voorloper, zijn de online betalingsplatforms. Het gebrek aan financiële diensten die in het Westen als standaard beschouwd worden heeft rond de eeuwwisseling opkomende internetbedrijven, zoals Alibaba en Tencent, sterk gestimuleerd om alternatieve betalingssystemen uit te werken. De ingebruikname van digitale portemonnees werd grotendeels in de hand gewerkt door de democratisering van de smartphone en de penetratie van mobiel internet over het hele land. De digitale portemonnees profiteerden ook van een symbiotische relatie met de bloeiende kernactiviteiten van die internetbedrijven: e-commerce en sociale media. Anders dan in de meeste andere (geavanceerde) landen zijn e-wallets in China het populairste betaalinstrument voor aankopen via e-commerce (Grafiek 1, linkerpaneel).

Evenzo is China een voorloper voor het verstrekken van krediet via online platforms in plaats van via traditionele banken of niet-bancaire kredietgevers. De Bank voor Internationale Betalingen (BIB) maakt een onderscheid tussen, enerzijds, fintech-krediet dat is opgebouwd rond gedecentraliseerde platforms die individuele kredietgevers en kredietnemers samenbrengen en, anderzijds, Big Tech-kredietverlening door technologiebedrijven waarvoor kredietverstrekking maar een klein deel van hun ruime waaier aan bedrijfsactiviteiten uitmaakt. De Chinese overheid ondersteunde de ontwikkeling van beide kredietvormen in een vroeg stadium, door te zorgen voor een relatief accommoderend regelgevend kader. Een verstrenging van de regels voor peer-to-peer leningenplatforms vanaf 2016 verklaart de cyclische op- en neergang van het fintech-krediet in China (Grafiek 1, middelste paneel). Omgekeerd bleef het Big Tech-krediet floreren, wat China tot de grootste markt ter wereld maakte, gevolgd door Zuid-Korea en Japan (Grafiek 1, rechterpaneel).

Vandaag is China bovendien een van de landen die het verst gevorderd zijn met hun plannen voor de uitgifte van een digitale centralebankvaluta voor het grote publiek: de digitale renminbi of e-yuan / e-CNY. Sinds 2020 heeft de People’s Bank of China (PBOC) de - e-CNY uitgetest in een toenemend aantal steden. China lijkt met de e-CNY voornamelijk binnenlandse doelstellingen na te streven: de bevordering van financiële inclusie en het verschaffen van een veilig alternatief voor de bestaande (online) retailbetalingsdiensten, wat kan worden beschouwd als een poging om staatscontrole te herwinnen over het binnenlandse betalingssysteem (zie hierna). Hoewel China ook onderzoekt welke mogelijkheden de e-CNY biedt om het grensoverschrijdend betalingsverkeer te verbeteren, lijkt het onwaarschijnlijk dat de e-CNY veel zal helpen om de nog altijd zeer bescheiden internationale rol van de Chinese renminbi te stimuleren; de valuta wordt immers afgeremd door structurele belemmeringen zoals kapitaalcontroles en de beperkte convertibiliteit van de renminbi.

China’s positie in de waardeketen voor halfgeleiders

‘Halfgeleiders’ – een beknopte term voor de kleine chips die bestaan uit lagen sterk verkleinde elektronische schakelingen op dunne wafels van halfgeleidermateriaal, doorgaans silicium – zijn de essentiële componenten die onze smartphones, computers, telecommunicatieapparatuur, auto’s, industriële robots, militaire uitrusting en veel meer aandrijven. De mondiale waardeketen voor halfgeleiders is veelomvattend, zeer complex en geografisch verspreid. Afhankelijk van het specifieke type halfgeleiderproduct, kan het vervaardigingsproces honderden stappen, een ecosysteem van duizenden leveranciers, en tientallen overschrijdingen van internationale grenzen omvatten. Verscheidene onontbeerlijke inputs voor halfgeleiders worden gecontroleerd door maar enkele bedrijven (of slechts één bedrijf). Dat creëert allerlei afhankelijkheden en ‘knelpunten’ in de toeleveringsketens, die landen met een dominant marktaandeel kunnen uitbuiten om andere landen te isoleren.

Grafiek 2 verschaft een geraamde uitsplitsing van de toegevoegde waarde van de halfgeleiderindustrie naar productiestadium en naar land of regio. Al met al overheersen de VS in de activiteiten die het meest R&D-intensief zijn, namelijk het ontwerp van halfgeleiders – dat meer dan de helft van de in de industrie gegenereerde brutowinsten vertegenwoordigt – alsook de ontwerpsoftware en de intellectuele eigendom (IP). Bedrijven in de VS hebben ook het grootste aandeel in de apparatuur voor de vervaardiging van halfgeleiders, gevolgd door Japanse bedrijven. Zuid-Korea is de wereldleider in het ontwerp van geheugenchips voor gegevensopslag. Europa heeft in geen van de ruim gedefinieerde activiteitscategorieën een overheersende positie, maar huisvest belangrijke spelers voor fundamenteel onderzoek (met instellingen als het in België gevestigde IMEC) en in bepaalde niches, zoals welbepaalde geavanceerde apparatuur of het ontwerp/de vervaardiging van chips voor auto’s en industriële elektronica. China vervult momenteel maar een bescheiden rol in de waardeketen voor halfgeleiders, en heeft zich vooral gespecialiseerd in assemblage, testen en verpakken, wat doorgaans een lage toegevoegde waarde oplevert. Dit is geen verrassing, aangezien China een laatkomer is in een industrie met reeds vele stevig gevestigde ondernemingen, hoge toetredingsdrempels en sterke 'al doende leert men'-effecten. Net als anderen, en met name voor ‘frontier’ chips en geavanceerde inputs voor de productie van halfgeleiders (apparatuur en software), is het land nog altijd sterk afhankelijk van buitenlandse (vooral Amerikaanse) leveranciers. Dat maakt China kwetsbaar voor uitvoerbeperkingen en andere sancties.

De Chinese autoriteiten hebben in de loop der jaren verscheidene sectorspecifieke beleidsplannen en maatregelen uitgewerkt om China’s afhankelijkheid van de invoer van halfgeleiders te verminderen en de ontwikkeling van chip-intensieve bedrijfstakken en digitale technologieën waarvoor het land naar mondiaal leiderschap streeft (inclusief artificiële intelligentie, elektrische auto’s en militaire toepassingen) te ondersteunen. De sector profiteerde van een ruime financiering door de overheid via de oprichting van het National Integrated Circuit Industry Fund, ook bekend als het Big Fund wegens de omvang ervan, en van het extra geld dat het fonds kon aantrekken van provinciale overheden en private (tech)bedrijven. Bovendien werden China’s halfgeleiderplannen geschraagd door gunstige belasting- en IP-stelsels, alsook door de actieve bevordering van inkomende en uitgaande buitenlandse directe investeringen. Sinds 2018 vertraagden de Chinese overzeese aankopen in de sector echter aanzienlijk, hoofdzakelijk als gevolg van de steeds striktere doorlichting van buitenlandse investeringen door de VS en andere landen om strategische redenen en/of vanwege de nationale veiligheid.

Ondanks indrukwekkende beleidsinspanningen en een grote inzet van middelen voor de ontwikkeling van de Chinese halfgeleiderindustrie, zijn de resultaten op het terrein hooguit gemengd. De sector van chipontwerp is snel gegroeid in China en er werd ook enige vooruitgang geboekt bij de creatie van productiecapaciteit voor invoersubstitutie op het gebied van chemische producten en ander materiaal dat nodig is om halfgeleiders te produceren. Daarentegen blijven de vooruitzichten van China voor de opwaardering van zijn vervaardiging van halfgeleiderwafels en van zijn eigen productie-apparatuur, ontwerp software en IP op middellange termijn somber.

China’s veranderende digitale beleidskoers

De gevalsanalyse voor halfgeleiders illustreert de schaal waarop het industrieel beleid in China wordt gebruikt om de ontwikkeling van een sector af te stemmen op de doelstellingen die door de topfunctionarissen van de Communistische Partij in China worden vastgesteld. Deze van bovenaf door de staat geleide innovatiegedreven aanpak wordt toegepast in alle bedrijfstakken die ‘strategisch belangrijk’ worden geacht voor de transformatie van China tot een mondiale technologische leider. Die benadering van het industrieel beleid wijst er ook op dat de beleidsmakers waarachtig geloven dat ze een beter systeem kunnen creëren waarin de efficiëntie van de markt gepaard gaat met het vermogen van de overheid om de economie te sturen via haar rol van ‘investerende staat’. Het belangrijkste nieuwe instrument dat behoort tot de kern van China’s strategie, is in feite het ‘Industrial Guidance Fund (IGF)’, een beleggingsfonds dat hoofdzakelijk wordt gesponsord door een staatsonderneming of een centrale of lokale overheidsinstelling en dat wordt beheerd door professionals die werken krachtens duidelijke stimuleringscontracten. Het doel bestaat erin kapitaal en middelen te leiden in de richting van belangrijke gebieden van strategisch belang. Tegen het eerste kwartaal van 2020 hadden Chinese functionarissen reeds 1741 van die IGF’s opgezet.

Tot eind 2020 stond de Chinese digitale economie bekend als een anomalie wegens het beperkte regelgevend kader waarin ze (veeleer succesvol) werkte. Maar de wind is uiteindelijk gedraaid voor de sector, te beginnen met de opschorting van Ant Group’s geplande beursintroductie ten belope van $ 37 miljard in november 2020, en gevolgd door tal van andere regelgevende maatregelen die tientallen technologiebedrijven (bv. Tencent, Didi Chuxing, Meituan) troffen voor diverse vermeende overtredingen in verband met misbruik van hun marktmacht. Andere maatregelen waren ingegeven door bezorgdheid over de financiële stabiliteit en de perceptie dat Big Tech-financiering te groot om te falen was geworden. Ten slotte wijst de invoering van drie opmerkelijke wetten betreffende het gebruik van gegevens en aanbevelingsalgoritmen tijdens de afgelopen maanden op een verschuiving naar een strenger model van digitaal bestuur.

Hoewel verscheidene van de bezorgdheden die ten grondslag lagen aan China’s optreden tegen tech bedrijven in 2021 grotendeels worden gedeeld door onder meer de Amerikaanse en Europese overheden, past die aanpak wellicht ook in een ruimere agenda van de Chinese overheid. Het kan worden beschouwd als een bewijs dat de Communistische Partij in China ernaar streeft de controle te herwinnen over een strategisch belangrijke technologiesector, ten koste van grote private ondernemingen. Een van de doelstellingen is ervoor te zorgen dat het gedrag van de bedrijven wordt afgestemd op de prioriteiten van de Partij. Een andere doelstelling van de overheid bestaat erin de ordelijke inzet van kapitaal te sturen en de industrie te hervormen volgens haar eigen blauwdruk, door de voorkeur te geven aan de ontwikkeling van ‘harde’ technologie (cloud computing, artificiële intelligentie, zelfrijdende auto’s, halfgeleiders) boven die van ‘zachte’ technologie (sociale media, entertainment, e-commerce). Op het eerste gezicht lijken de beleidsmaatregelen te werken: er worden in China heel wat nieuwe ondernemingen opgericht in de bedrijfstakken die zich bezighouden met harde technologie. Of enkele van die nieuwe ondernemingen het succesverhaal van een onderneming als Huawei kunnen evenaren, blijft af te wachten.

Het technologieconflict tussen de VS en China

De technologische spanningen tussen de VS en China zijn aanzienlijk toegenomen sinds het presidentschap van Trump en vertonen weinig tekenen van een afname onder de regering-Biden. Op grond van een officieel rapport dat zeer gedetailleerd de langdurige klachten van de VS over China’s oneerlijke handelspraktijken omschrijft (met inbegrip van subsidies, gedwongen technologieoverdrachten en industriële spionage), startten de VS met een regelrechte tarievenoorlog tegen China. Pas in januari 2020 sloten beide partijen een tijdelijke wapenstilstand. Naast de in 2019 begonnen invoerheffingen, voerden de VS een reeks uitvoerbeperkingen in die Huawei, de dochterondernemingen ervan en de Chinese fabrikant van halfgeleiders SMIC in toenemende mate afsloten van chips uit de VS, Amerikaanse inputs voor chips, en zelfs niet-Amerikaanse chips en chipinputs die technologieën uit de VS bevatten. De regering-Biden plaatste verscheidene andere Chinese digitale technologiebedrijven op een zwarte lijst (wegens hun vermeende banden met het Chinese leger). De Amerikaanse techindustrie kwam niet ongehavend uit de tarievenoorlog en de uitvoerbeperkingen. De US Semiconductor Industry Association (SIA), bijvoorbeeld, heeft zich uitgesproken tegen een verregaande loskoppeling tussen de Amerikaanse en Chinese halfgeleidersectoren, en heeft in plaats daarvan opgeroepen tot meer internationale samenwerking omtrent nieuwe mondiale regels en normen. De SIA schaarde zich ook achter grote door beide Amerikaanse partijen gedragen plannen gericht op de ondersteuning van en investeringen in R&D voor halfgeleiders en in de vervaardiging ervan in de VS, alsook op het verhogen van de toeleveringszekerheid in de halfgeleiderketen.

Het digitale beleid in de EU en stappen in de richting van trans-Atlantische samenwerking

Hoewel de beleidsmakers in de EU zich verre hebben gehouden van het opstoken van een groot technologisch conflict, delen ze veel van de Amerikaanse bezorgdheden over China. Als zodanig heeft de EU de afgelopen jaren haar instrumentarium uitgebreid met een gemeenschappelijk kader voor de doorlichting van buitenlandse directe investeringen en met een voorgestelde regelgeving om verstoringen ten gevolge van buitenlandse subsidies aan te pakken. De zogenoemde EU-China Comprehensive Agreement on Investment (CAI), waarover er in december 2020 een principeakkoord gesloten werd, streefde naar een meer wederkerige markttoegang, naar striktere controles op gedwongen technologieoverdrachten en op discriminatie tussen Chinese staatsondernemingen en Europese bedrijven, en naar meer transparantie over staatssubsidies. Het ratificatieproces van de CAI ligt nu echter stil na een vergeldingsronde van sancties in verband met Chinese schendingen van de mensenrechten.

De Chinese en Amerikaanse beleidsplannen lijken de EU ook ertoe te hebben aangezet haar eigen ambities inzake digitale technologie op te voeren, zoals blijkt uit de nieuwe industriële strategie van de Europese Commissie, haar ‘digitaal kompas’ en de voorgestelde Europese chipwet. Het blijft echter afwachten of de feitelijke (publieke en private) financiering die onder de verschillende initiatieven wordt gemobiliseerd, zal volstaan om de investeringskloof inzake digitale transformatie ten opzichte van de VS en China te dichten. Die kloof wordt door de Commissie zelf op ongeveer € 125 miljard per jaar geschat. Critici hebben ook hun bezorgdheid geuit over de gevolgen van bepaalde van de voorgestelde beleidsinitiatieven voor de intra-Europese concurrentie en over het risico dat ze zouden worden aangewend voor protectionistische doeleinden.

Hoewel de VS en de EU, ten slotte, hun bezorgdheden over (digitaal) China grotendeels gelijktijdig hebben aangepakt, zou de recentelijk opgerichte Raad voor Handel en Technologie EU-VS misschien kunnen leiden tot meer wederzijds begrip en, uiteindelijk, tot een toegenomen trans-Atlantische coördinatie en samenwerking. Het volgen van een veeleisender op regels gebaseerde koers in plaats van telkens ad hoc te reageren, zou de VS en de EU hopelijk kunnen helpen tonen dat ze in de eerste plaats streven naar een gelijk economisch en technologisch speelveld tegenover China, en dat ze willen opkomen voor gemeenschappelijke principes en niet de ontwikkeling van China willen onderdrukken. Een verregaande technologische ontkoppeling en scheiding van de waardeketens tussen de VS en China en/of de EU en China, dreigt de wereldeconomie te verdelen in afzonderlijke concurrerende blokken en zou voor alle landen tot een groot welvaartsverlies leiden.